美聯儲發“鴿威”美元“抖三抖” 黃金勇奪1315 今日再看英銀決議

週四(3月21日)亞市早盤,國際現貨黃金位於1315.60 美元 /盎司附近水準徘徊。上一交易日金價走勢震盪,一度跌至1298.49美元/盎司,但美聯儲(FED)利率決議公佈後自低位大幅反彈,短線飆升約15美元,刷新日高至1316.80美元/盎司。金價已經連續4個交易日以陽線收漲,本交易日目前繼續持穩於高位附近。

週四淩晨2:00美聯儲宣佈維持利率不變,並暗示今年不會再加息。受此影響,美元指數大幅下挫,失守96關口至95.74,美元/日元也重挫至110.52,歐元/美元則衝高至1.1448。

美聯儲政策聲明指出,將聯邦基準利率維持在2.25%-2.50%不變,委員們一致同意此次利率決定。預計今年不會升息,明年加息一次。

美聯儲並指出,如果經濟和貨幣市場狀況像預期的那樣發展,那麼縮表計劃將從5月開始放緩,並在9月結束。另外,計劃繼續允許機構債和抵押貸款支持證券(MBS)減少,以便長期主要持有美國公債。

美聯儲的政策制定機構聯邦公開市場委員會與3個月前的政策預測相比,出現了明顯的鴿派轉變。美聯儲現預計到2021年只會再升息一次,不再預計有必要通過限制性貨幣政策來防範通脹。

委員會成員在去年12月曾估計,在2018年加息4次之後,2019年再加息2次是合適的。他們還指出,在結束始於2015年12月的一輪緊縮政策之前,至少還有一次緊縮。然而,除非情況發生重大變化,否則目前似乎不太可能加息。FOMC在會後聲明中表示,在採取任何進一步加息措施之前,它將保持“耐心”。

美聯儲會議後投行怎麼看?

瑞典北歐斯安銀行(SEB)指出,雖然美聯儲表態不會在2019年內加息,但依然預計其將在今年9月完成最後一次加息,而不是之前預計的6月。美聯儲維持聯邦基金利率在2.25%-2.50%不變,經濟預期也認同第一季度放緩跡象的出現。同時點陣圖顯示2019年將不會加息,而2020年會加息一次,這和12月政策會議上預期的年內兩次加息以及明年一次加息有較大的不同。

SEB分析師聲稱,“儘管如此,我們依然相信美聯儲將在2019年稍晚完成本輪緊縮週期的最後一次加息。雖然第一季度經濟放緩將會加強美聯儲的觀望立場,但我們預期美國經濟將在第二季度加速增長,得益於全球經濟前景的改善。當然美聯儲今日釋放的論調較預期更加鴿派,但我們認為美聯儲還是會在9月完成最後一次加息,而不是之前預期的6月。”

道明證券利率策略師Gennadiy Goldberg表示,“我認為這相當鴿派,考慮到點陣圖中有11位委員預計2019年不加息,這無疑比上次多了很多。他們宣佈結束縮表計劃,這一事實當然也相當鴿派。從某種意義上說,這比市場預期的要鴿派得多,這也是公債和股票上漲的原因。我們看到11位委員認為今年不會升息,所以實際上相當於今年將不會加息,這向市場發出了一個相當鴿派的信號。”

瑞銀資產管理宏觀資產分配策略主管Brown認為,美聯儲2019年不加息的預估比之前市場共識的加息一次更為鴿派,可以說今年加息(可能性)已經結束。

Brown補充稱,美聯儲明顯偏向鴿派預期,最令人意外的是預期2019年不加息。雖然2020年的預期是加息一次,但離那時還有很長一段時間,所示市場實際上認為美聯儲已經收緊了政策。

英國脫歐前景模糊市場情緒陰霾不定

據最新消息,英國首相特雷莎·梅已經致信歐盟理事會主席圖斯克,請求將脫歐期限延長至6月30日。特雷莎·梅還稱,不打算延期至6月30日以後,而延期的目的是為了第三次脫歐協議的投票,並稱英國政策仍是有序脫歐。

但英國提出的延期時間可能不合歐盟意願。因歐盟委員會檔顯示,歐盟提供的延遲脫歐期限為要麼延長至5月23日,要麼至少到今年底。時間上的選擇不一致可能造成延期脫歐的決定面臨波折。

歐盟委員會發言人表示,歐盟委員會主席容克已經正式向英國首相特雷莎·梅警示稱,歐盟傾向將脫歐談判期限延長至歐盟大選後。

歐盟兩大巨頭則表態不一,德國表態將脫歐延遲至歐洲議會選舉之後並不成問題,而法國外長則表示,如果英國首相特雷莎·梅無法保證其協議能在議會獲得通過,那歐盟委員會將拒絕其延長脫歐的申請。歐盟27國任何一方投下否決票,英國延遲脫歐的計劃都將泡湯。

脫歐前景依舊模糊不定,市場情緒也面臨巨大的不確定性,金融市場需謹防意外的“黑天鵝”風險。

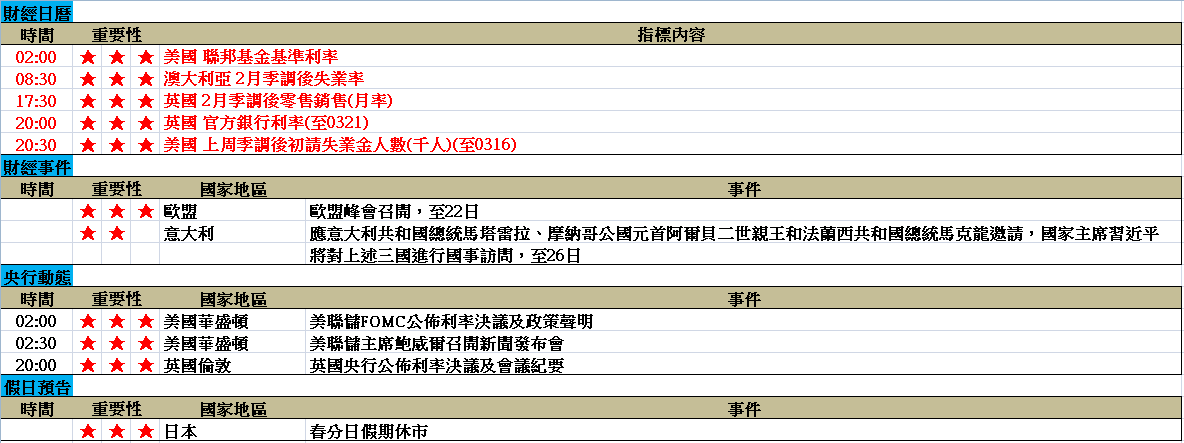

本交易日接下來重點關注英國2月季調後零售銷售、美國上周季調後初請失業金人數。與此同時,英國央行(BOE)將公佈利率決議及會議紀要,歐洲央行(ECB)將公佈經濟公報。

黃金後市展望

外匯網站FX Charts分析師Jim Langlands撰文指出,從1小時圖和4小時來看,金價正轉為上漲。

BubbaTrading.com的首席市場策略師Todd Horwitz撰文稱,過去幾週,我們對貴金屬的觀點是一樣的——它們正處於整固模式。但整體偏好仍然是看漲,金價最終會有突破的,但我們在等待什麼時候、以什麼方式得到答案。

豐業銀行大宗商品策略師Nicky Shiels指出,新興市場的各國央行去年加大了黃金購買力度——這一趨勢今年也沒有放鬆,購買增加恰與大多數主要央行的鴿派立場吻合。但降息並不是央行最近購買更多黃金的原因,而是系列新舊屬性,使黃金具有吸引力。

豐業銀行列出了一系列新的購買趨勢,包括將黃金視為對負收益資產的流動性對沖,對保護主義的對沖,以及對地緣政治和經濟衰退的對沖。

道明證券:FOMC聲明相當鴿派強化做空美元理由

香港訊美聯儲週三(3月20日)維持利率不變並發表鴿派聲明,美聯儲還將今年加息次數的預期縮減至零。美聯儲決議後美元指數大幅下滑,並跌破96關口。道明證券稱,美聯儲的鴿派決定支援看空美元。

據彭博報導,道明證券(TD Securities) 外匯策略師Mark McCormick表示,週三公佈的美聯儲政策聲明“相當鴿派”,這強化了做空美元的理由。

美聯儲的政策制定機構——聯邦公開市場委員會(FOMC)與3個月前的政策預測相比,出現了明顯的鴿派轉變。美聯儲現預計到2021年只會再加息一次。美聯儲官員去年12月份曾預測今年將加息兩次。

FOMC在會後聲明中重申了1月份政策聲明的措辭,即在“全球經濟和金融發展以及通脹壓力緩和”的情況下,它將保持“耐心”。

FOMC在其聲明中表示,經濟增長已從第四季度的穩固增速中放緩。

美聯儲利率決議出爐之後,ICE美元指數短線急跌約70點,至96關口下方,最低觸及95.74。週四亞市早盤,美元指數仍然在低位徘徊,位於95.88附近。

(美元指數60分鐘走勢圖來源:FX168財經網)

McCormick在接受采訪時說道:“點陣圖預示美元將貶值。”

美聯儲最新利率預測顯示,17名決策者中有11位預期今年不會加息,有4位預計將加息一次,兩位預計會加息兩次。

McCormick表示,他仍然“在中期看跌美元”,美聯儲暫停加息和全球經濟增長擔憂的緩解意味著追逐高收益的投資者迎來“甜蜜點”。

McCormick並稱,短期內歐元/美元應該會繼續在最近1.13/1.15區間內波動。